Tất cả các doanh nghiệp đều phải nộp tờ khai thuế gtgt theo tháng hoặc theo quý, dù cho không phát sinh hoạt động mua bán cũng phải làm tờ khai. Bài viết dưới đây của Luật Đại Nam sẽ hướng dẫn kê khai thuế giá trị gia tăng để mọi người tham khảo.

Hướng dẫn kê khai thuế giá trị gia tăng

Nội Dung Chính

Thuế GTGT là gì?

Thuế giá trị gia tăng (GTGT) là loại thuế gián thu và tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh từ quá trình sản xuất, lưu thông cho đến khi tới tay người tiêu dùng; là một trong những loại thuế quan trọng giúp cân bằng ngân sách nhà nước và đóng vai trò lớn trong xây dựng và phát triển đất nước.

Quy định mới của tờ khai thuế GTGT 01/gtgt theo Thông tư 80/2021/TT-BTC

Theo thông tư 80/2021/TT-BTC:

- Tờ khai 01/GTGT mới nhất được áp dụng cho doanh nghiệp kê khai thuế GTGT theo phương pháp khấu trừ

- Tờ khai thuế GTGT mới nhất gửi đến cơ quan thuế được coi là hợp lệ khi được kê khai đúng quy định, Luật thuế, có ký tên/ký điện tử của người đại diện theo pháp luật.

Lưu ý, từ kỳ thuế 2022, mẫu tờ khai 01/GTGT có nhiều sự thay đổi theo thông tư 80/TT-BTC so với mẫu tờ khai cũ được ban hành trước đó, cụ thể với các chỉ tiêu sau:

– Chỉ tiêu [01a] được thêm cho phù hợp với quy định khai riêng một số hoạt động theo NĐ 126/2020/NĐ-CP

– Chỉ tiêu [23a], [24a] được thêm để cung cấp thông tin về số thuế VAT đã nộp khi nhập khẩu và đối chiếu với dữ liệu hải quan, giúp CQT kiểm soát việc kê khai của NTT chính xác, kịp thời.

– Chỉ tiêu [39a] được thêm với mục tiêu khai riêng thuế VAT trong các Trường hợp sau:

- Thuế GTGT được khấu trừ chưa đề nghị hoàn từ dự án đầu tư cho NNT khấu trừ tiếp khi dự án đầu tư đi vào hoạt động;

- Thuế GTGT được khấu trừ từ hoạt động sản xuất kinh doanh của đơn vị phụ thuộc khi dừng hoạt động…

– Chỉ tiêu [39] Thuế GTGT đã nộp ở địa phương khác của hoạt động kinh doanh xây dựng, lắp đặt, bán hàng, bất động sản ngoại tỉnh” được loại bỏ theo quy định mới tại Nghị định số 126/2020/NĐ-CP và Thông tư số 80/2021/TT-BTC, với mục tiêu xử lý tình trạng chuyển thuế đã nộp thành số thuế còn được khấu trừ.

Hướng dẫn cách lập tờ khai thuế GTGT mẫu 01/GTGT tháng/quý trên phần mềm HTKK mới nhất theo Thông tư 80/2021/TT-BTC

Bước 1: Đăng nhập vào phần mềm HTKK

Đầu tiền các bạn hãy mở phần mềm HTKK lên và tiến hành đăng nhập hệ thống bằng mã số thuế của doanh nghiệp mình.

Các bạn cần ghi chính xác “Mã số thuế”? rồi chọn ? Đồng ý.

Bước 2: Chọn tờ khai thuế GTGT (01/GTGT) (TT80/2021)

Các bạn tích vào mục Thuế giá trị gia tăng ? rồi chọn đúng “mẫu tờ khai thuế GTGT (01/GTGT) (TT80/2021)”

Bước 3: Kê khai thông tin quản lý thuế, danh mục ngành nghề, kỳ thuế GTGT

NNT khai báo thông tin cơ quan quản lý thuế, loại hình kinh doanh của doanh nghiệp, cụ thể:

- Kỳ khai thuế theo tháng/năm

- Danh mục ngành nghề

- Phụ lục kê khai

Trong trường hợp DN chỉ hoạt động SXKD thường, không có hoạt động kinh doanh cần phân bổ thuế GTGT, NNT chỉ cần chọn cơ quan quản lý thuế cấp cục và CQT nộp cấp huyện/thành phó/cục tuỳ DN như thông tin ban đầu

Lưu ý, theo thông tư 80/2021/TT-BTC, NNT cần lựa chọn danh mục ngành nghề khi kê khai, một số ngành nghề sau được phân bổ thuế GTGT:

- a) Kinh doanh xổ số điện toán;

- b) Chuyển nhượng bất động sản

- c) Xây dựng theo quy định của pháp luật về hệ thống ngành kinh tế quốc dân và quy định của pháp luật chuyên ngành;

- d) Đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất (bao gồm cả cơ sở gia công, lắp ráp), trừ trường hợp quy định tại điểm c khoản 1 Điều 11 Nghị định số 126/2020/NĐ-CP;

đ) Nhà máy thủy điện nằm trên nhiều tỉnh..

(Điều 13, Thông tư số 80/2021/TT-BTC).

Với hoạt động kinh doanh thường thì không phải phân bổ thuế GTGT nếu không thuộc các trường hợp của Thông tư số 80/2021/TT-BTC.

Bước 4: Kê khai thuế trên “Tờ khai thuế gtgt”

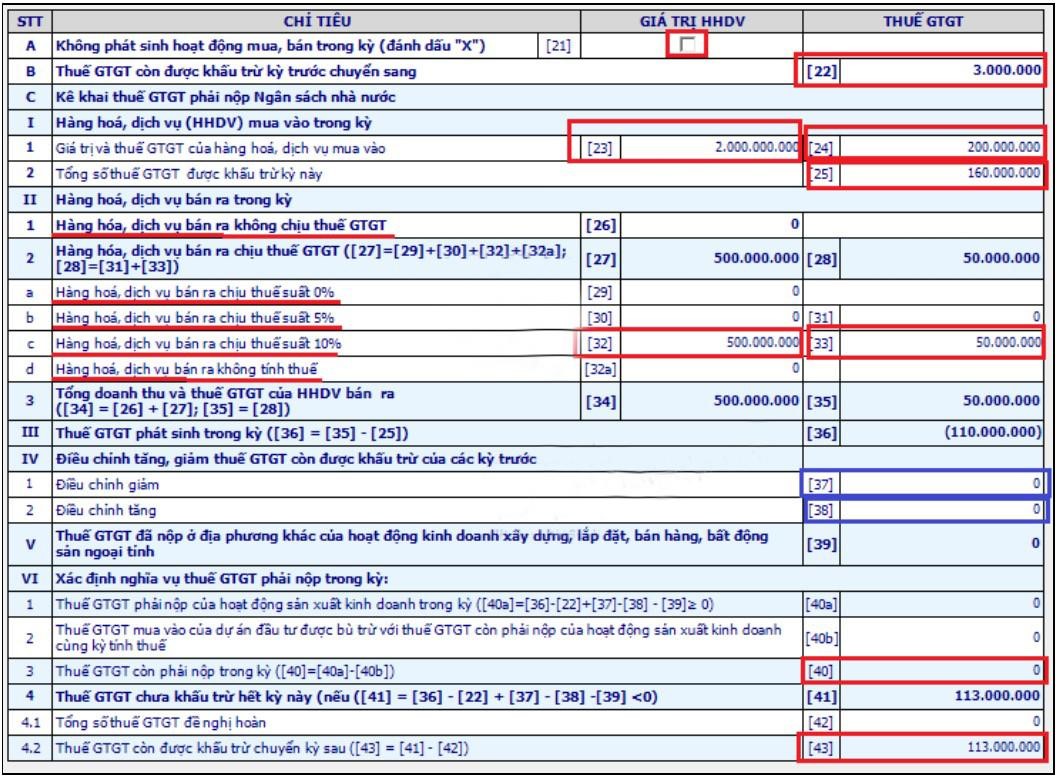

Khi hệ thống HTKK hiển thị “TỜ KHAI THUẾ GIÁ TRỊ GIA TĂNG (Mẫu số 01/GTGT), NNT sẽ nhập các số liệu vào các chỉ tiêu sau:

– Chỉ tiêu 21: Tích vào đây nên trong kỳ khai thuế không phát sinh hoá đơn đầu ra/vào

– Chỉ tiêu 22: NNT lấy số GTGT còn được khấu trừ của kỳ trước chuyển sang, cần tương ứng số thuế ghi trên tờ khai thuế GTGT kỳ trước tại chỉ tiêu 43.

– Chỉ tiêu 23: Là tổng giá trị hàng hóa, dịch vụ đã mua vào trong kỳ kê khai nhưng chưa có thuế GTGT.

– Chỉ tiêu 24: Là tổng thuế GTGT của hàng hoá, dịch vụ mua vào

– Chỉ tiêu 25: Là tổng thuế thuế GTGT hàng hoá, dịch vụ đã mua vào khấu trừ

– Chỉ tiêu 26: Là tổng doanh thu của việc bán hàng hoá, dịch vụ không chịu thuế GTGT.

– Chỉ tiêu 27, 28, 34, 35, 36, 39, 40, 41, 42, 43: Phần mềm sẽ tự động cập nhật.

– Chỉ tiêu 29: Tổng doanh thu bán hàng hóa, dịch vụ với mức thuế suất là 0%

– Chỉ tiêu 30, 31: Tổng doanh thu từ hàng hóa, dịch vụ với mức thuế suất là 5% và tiền thuế GTGT.

– Chỉ tiêu 32, 33: Tổng doanh thu từ hàng hóa, dịch vụ với thuế suất 10% và tiền thuế GTGT.

– Chỉ tiêu 32a: Là tổng doanh thu bán hàng hóa, dịch vụ không phải kê khai và tiền nộp thuế GTGT.

– Chỉ tiêu 37, 38: Chỉ tiêu 37 là điều chỉnh giảm và chỉ tiêu 38 là điều chỉnh tăng.

Sau khi hoàn thiện các chỉ tiêu, NNT cần kết xuất XML online để hoàn tất quy trình khai thuế GTGT cho doanh nghiệp.

Liên hệ Hotline Luật Đại Nam để được tư vấn chuyên sâu nhất.

– Yêu cầu tư vấn: 0967370488- 0975422489

– Email: luatdainamls@gmail.com

Xem thêm;

Mức lệ phí thuế môn bài năm 2023