Bản cam kết thuế TNCN mẫu 02 là một văn bản quan trọng được sử dụng để xác định số thuế phải đóng dựa trên thu nhập của cá nhân đóng thuế. Trong bài viết này, Luật Đại Nam sẽ cung cấp cho bạn nội dung chi tiết và cách điền Bản cam kết thuế TNCN mẫu 02.

Bản cam kết thuế thu nhập cá nhân mẫu 02

Nội Dung Chính

Một số nội dung về thuế TNCN

Thuế TNCN là một khoản thuế mà cá nhân có thu nhập phải nộp dựa trên thu nhập của họ từ các nguồn khác nhau. Đây bao gồm thu nhập từ công việc làm thuê, kinh doanh tự do, đầu tư tài chính và nhiều nguồn thu khác. Thuế TNCN là một phần quan trọng của hệ thống thuế của một quốc gia và thường được sử dụng để tài trợ cho các dự án và chương trình chính trị, xã hội, và hạ tầng.

Một trong những tác dụng chính của thuế TNCN là để đảm bảo sự công bằng trong việc phân phối gánh nặng thuế. Thuế TNCN được tính dựa trên khả năng tài chính của mỗi cá nhân, với người có thu nhập cao hơn phải đóng nhiều hơn so với những người có thu nhập thấp hơn. Điều này giúp tạo ra một hệ thống thuế công bằng hơn và đóng góp vào việc phân phối tài nguyên xã hội.

Đối tượng nộp thuế TNCN

Cá nhân nộp thuế thu nhập cá nhân theo quy định tại Điều 2 Luật Thuế thu nhập cá nhân 2007 được xác định như sau:

Đối tượng nộp thuế thu nhập cá nhân bao gồm:

-

- Cá nhân cư trú có thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam.

- Cá nhân không cư trú có thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam.

Cá nhân cư trú :

-

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam.

- Có nơi ở thường xuyên tại Việt Nam, bao gồm có đăng ký thường trú hoặc thuê nhà để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

Cá nhân không cư trú là người không đáp ứng các điều kiện của cá nhân cư trú.

Khi nào phải đóng thuế TNCN?

Dựa theo quy định của Nghị quyết 954/2020/UBTVQH14 về việc giảm trừ gia cảnh, các quy định cụ thể như sau:

- Mức giảm trừ cho người nộp thuế là 11 triệu đồng mỗi tháng (tương đương 132 triệu đồng mỗi năm).

- Mức giảm trừ cho mỗi người phụ thuộc là 4,4 triệu đồng mỗi tháng.

Dựa vào những quy định trên, ta có thể kết luận như sau về cách tính thuế thu nhập cá nhân theo quy định của pháp luật và mức giảm trừ gia cảnh theo Nghị quyết 954/2020/UBTVQH14:

Các cá nhân có thu nhập từ 11 triệu đồng mỗi tháng trở lên có khả năng phải chịu trách nhiệm đóng thuế thu nhập cá nhân cho ngân sách quốc gia. Ngược lại, những cá nhân có thu nhập dưới mức 11 triệu đồng mỗi tháng sẽ không cần phải nộp thuế thu nhập cá nhân.

Đối tượng sử dụng

Những đối tượng sử dụng Mẫu cam kết 02/CK-TNCN bao gồm:

- Các cá nhân làm việc tại các tổ chức, công ty, doanh nghiệp.

- Các cá nhân kinh doanh, tự kinh doanh, hoặc có thu nhập từ các hoạt động tự doanh.

- Người nước ngoài làm việc tại Việt Nam và có thu nhập tại đất nước này.

- Các cá nhân có thu nhập từ bất động sản, cổ tức, lãi suất, chứng khoán, và các nguồn thu nhập khác.

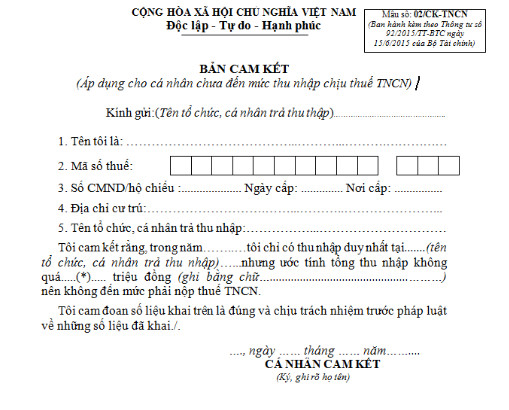

Bản cam kết thuế TNCN mẫu 02

Mẫu cam kết 02/CK-TNCN để không bị trừ 10% thuế TNCN:

Bản cam kết thuế TNCN mẫu 02

Tải về Bản cam kết thuế TNCN mẫu 02 tại đây ⇒1Mẫu cam kết 02/CK-TNCN

Một số lưu ý khi khai:

– Phần khai mã số thuế: Cá nhân được cấp MST 10 số thì ghi đủ 10 số, bỏ trống 3 ô còn lại.

– Phần dấu *: Số tiền khai tại mục này được xác định bằng mức giảm trừ gia cảnh được tính trong năm:

Ví dụ:

– Trường hợp người cam kết không có người phụ thuộc: số tiền khai là 9 triệu đồng x 12 tháng = 108 triệu đồng.

– Trường hợp người cam kết có 01 người phụ thuộc thực tế phải nuôi dưỡng trong năm là 10 tháng:

Số tiền khai = 108 triệu đồng + (3.6 triệu đồng * 10 tháng * 1) = 144 triệu đồng.

Cá nhân làm cam kết phải chịu trách nhiệm về bản cam kết của mình, trường hợp phát hiện có sự gian lận sẽ bị xử lý theo quy định của Luật quản lý thuế.

Trên đây là toàn bộ những nội dung về Bản cam kết thuế TNCN mẫu 02.

Dịch vụ tư vấn thuế thu nhập cá nhân của Luật Đại Nam

• Tư vấn cho khách hàng các quy định pháp luật thuế nói chung và pháp luật thuế thu nhập cá nhân nói riêng

• Tư vấn cho khách hàng các quy định và trình tự, thủ tục, hồ sơ về quyết toán thuế thu nhập cá nhân

• Thực hiện quyết toán thuế thu nhập cá nhân khi có sự ủy quyền của khách hàng, bao gồm: chuẩn bị, hoàn thiện và nộp hồ sơ quyết toán tới các cơ quan nhà nước có thẩm quyền

• Thay mặt khách hàng sửa đổi, bổ sung hồ sơ, trực tiếp làm việc với cơ quan có thẩm quyền khi có yêu cầu

• Thực hiện các dịch vụ liên quan đến quyết toán thuế khác khi khách hàng có nhu cầu

Liên hệ Hotline Luật Đại Nam để được tư vấn chuyên sâu nhất.

– Yêu cầu tư vấn: 0967370488 – 0975422489

– Yêu cầu dịch vụ: 02462.544.167

– Email: luatdainamls@gmail.com

Xem thêm

Thông tư 79/2022 về thuế thu nhập cá nhân

Khoản 2 Điều 8 luật thuế thu nhập cá nhân

Thuế TNCN của cá nhân thu nhập trên 80 triệu