File Excel tính thuế TNCN từ tiền lương của người lao động mới nhất ra sao? Luật Đại Nam tự hào là một đơn vị pháp lý uy tín tư vấn chi tiết cho quý khách về vấn đề “ Cách lập file excel tính thuế thu nhập cá nhân” một cách hiệu quả, nhanh chóng và chuyên nghiệp nhất. Thông qua bài viết dưới đây cùng tham khảo chi tiết nội dung này nhé!

Cách lập file excel tính thuế thu nhập cá nhân

Nội Dung Chính

Căn cứ pháp lý:

- Luật thuế thu nhập cá nhân 2007 sửa đổi, bổ sung năm 2014

- Các văn bản pháp luật liên quan

Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân (Personal income tax) là khoản tiền mà người có thu nhập phải trích nộp trong một phần tiền lương, hoặc từ các nguồn thu khác vào ngân sách nhà nước sau khi đã được giảm trừ. Thuế thu nhập cá nhân không đánh vào những cá nhân có thu nhập thấp, do đó, khoản thu này sẽ công bằng với mọi đối tượng trong, góp phần làm giảm khoảng cách chênh lệch giữa các tầng lớp trong xã hội.

Có 2 đối tượng phải nộp thuế thu nhập cá nhân: Cá nhân cư trú và cá nhân không cư trú tại Việt Nam có thu nhập chịu thuế. Cụ thể:

- Với cá nhân cư trú: Thu nhập chịu thuế là khoản phát sinh trong và ngoài lãnh thổ Việt Nam (không phân biệt nơi trả thu nhập)

- Với cá nhân không cư trú: Thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam (không phân biệt nơi trả và nhận thu nhập)

Cách lập file excel tính thuế thu nhập cá nhân

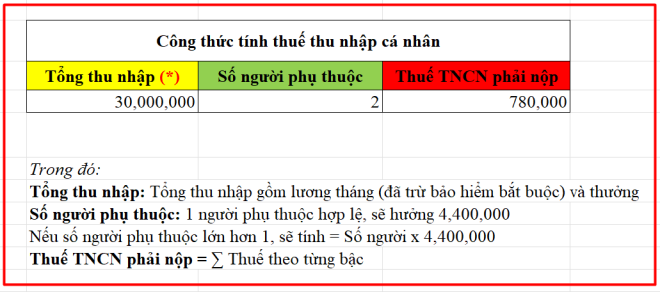

Bước 1: Nhập tổng thu nhập

Tổng thu nhập gồm lương tháng, thưởng và các khoản phụ cấp, trợ cấp (đã trừ bảo hiểm bắt buộc 10,5%).

Bước 2: Nhập số người phụ thuộc (nếu có)

Bước 3: Nhận kết quả.

Diễn giải cách tính thuế thu nhập cá nhân

Công thức tính thuế thu nhập cá nhân

Căn cứ Thông tư 111/2013/TT-BTC, thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được xác định theo công thức sau:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất (công thức 1)

Để tính được số thuế phải nộp cần biết thu nhập tính thuế và thuế suất, cụ thể:

– Thu nhập tính thuế được tính như sau:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ (công thức 2)

Thu nhập chịu thuế được tính như sau:

Thu nhập chịu thuế – Tổng thu nhập – Các khoản được miễn thuế (công thức 3)

– Thuế suất theo biểu lũy tiến từng phần gồm 07 bậc thuế, cụ thể:

Bậc 1: 5%

Bậc 2: 10%

Bậc 3: 15%

Bậc 4: 20%

Bậc 5: 25%

Bậc 6: 30%

Bậc 7: 35%

Các bước tính thuế thu nhập cá nhân

Căn cứ vào công thức trên, người nộp thuế tính tuần tự các bước sau để có số thuế phải nộp

Bước 1: Tính tổng thu nhập chịu thuế

Bước 2: Tính các khoản được miễn

Bước 3: Tính thu nhập chịu thuế theo công thức 3

Bước 4: Tính các khoản được giảm trừ

Bước 5: Tính thu nhập tính thuế theo công thức 2

Bước 6: Tính số thuế phải nộp theo công thức 1.

Phương pháp tính thuế thu nhập cá nhân

Phương pháp lũy tiến từng phần

|

Bậc thuế |

Phần thu nhập tính thuế/năm (triệu đồng) |

Phần thu nhập tính thuế/tháng (triệu đồng) |

Thuế suất (%) |

|

1 |

Đến 60 | Đến 05 |

5 |

|

2 |

Trên 60 đến 120 | Trên 05 đến 10 |

10 |

|

3 |

Trên 120 đến 216 | Trên 10 đến 18 |

15 |

|

4 |

Trên 216 đến 384 | Trên 18 đến 32 |

20 |

|

5 |

Trên 384 đến 624 | Trên 32 đến 52 |

25 |

|

6 |

Trên 624 đến 960 | Trên 52 đến 80 |

30 |

|

7 |

Trên 960 | Trên 80 |

35 |

Người nộp thuế cần tính được thu nhập tính thuế, sau đó nhân (x) với thuế suất tương ứng của bậc thuế đó (tính từng bậc thuế riêng).

Để biết số thuế phải nộp chỉ cần cộng số thuế phải nộp của từng bậc thuế.

Phương pháp tính thuế rút gọn

Để nhanh chóng thì người nộp thuế nên áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC như sau:

|

Bậc thuế |

Thu nhập tính thuế/tháng |

Thuế suất |

Tính số thuế phải nộp |

|

|

Cách 1 |

Cách 2 |

|||

|

1 |

Đến 05 triệu đồng (trđ) |

5% |

0 trđ + 5% TNTT (thu nhập tính thuế) | 5% TNTT |

|

2 |

Trên 05 trđ đến 10 trđ |

10% |

0,25 trđ + 10% TNTT trên 5 trđ | 10% TNTT – 0,25 trđ |

|

3 |

Trên 10 trđ đến 18 trđ |

15% |

0,75 trđ + 15% TNTT trên 10 trđ | 15% TNTT – 0,75 trđ |

|

4 |

Trên 18 trđ đến 32 trđ |

20% |

1,95 trđ + 20% TNTT trên 18 trđ | 20% TNTT – 1,65 trđ |

|

5 |

Trên 32 trđ đến 52 trđ |

25% |

4,75 trđ + 25% TNTT trên 32 trđ | 25% TNTT – 3,25 trđ |

|

6 |

Trên 52 trđ đến 80 trđ |

30% |

9,75 trđ + 30% TNTT trên 52 trđ | 30 % TNTT – 5,85 trđ |

|

7 |

Trên 80 trđ |

35% |

18,15 trđ + 35% TNTT trên 80 trđ | 35% TNTT – 9,85 |

Dịch vụ tư vấn thuế thu nhập cá nhân của Luật Đại Nam

- Tư vấn cho khách hàng các quy định pháp luật thuế nói chung và pháp luật thuế thu nhập cá nhân nói riêng;

- Tư vấn cho khách hàng các quy định và trình tự, thủ tục, hồ sơ về quyết toán thuế thu nhập cá nhân;

- Thực hiện quyết toán thuế thu nhập cá nhân khi có sự ủy quyền của khách hàng, bao gồm: chuẩn bị, hoàn thiện và nộp hồ sơ quyết toán tới các cơ quan nhà nước có thẩm quyền;

- Thay mặt khách hàng sửa đổi, bổ sung hồ sơ, trực tiếp làm việc với cơ quan có thẩm quyền khi có yêu cầu;

- Thực hiện các dịch vụ liên quan đến quyết toán thuế khác khi khách hàng có nhu cầu.

Trên đây là một số nội dung tư vấn của chúng tôi về vấn đề ” Cách lập file excel tính thuế thu nhập cá nhân “. Bên cạnh đó còn có một số vấn đề pháp lý có liên quan. Tất cả các ý kiến tư vấn trên của chúng tôi về đều dựa trên các quy định pháp luật hiện hành.

Liên hệ Hotline Luật Đại Nam để được tư vấn chuyên sâu nhất.

– Yêu cầu tư vấn: 0967370488- 0975422489

– Yêu cầu dịch vụ: 02462.544.167

– Email: luatdainamls@gmail.com

Xem thêm:

- Tờ khai thuế thu nhập cá nhân mẫu 05

- Các hành vi vi phạm thủ tục về thuế mới nhất

- Thuế thu nhập cá nhân 10 triệu