Lệ phí môn bài được thu hàng năm. Mức thu lệ phí môn bài được phân theo bậc, dựa vào số vốn đăng ký hoặc doanh thu của năm kinh doanh kế trước hoặc giá trị gia tăng của năm kinh doanh kế trước tùy từng nước và từng địa phương. Cùng Luật Đại Nam tìm hiểu về tờ khai lệ phí môn bài cho thuê tài sản trong bài viết dưới đây để thực hiện nghĩa vụ thuế theo quy định nhé.

Căn cứ pháp lý

- Công văn 2626/TCT/DNNCN

- Thông tư số 92/2015/TT-BTC

- Nghị định 139/2016/NĐ-CP

Nội Dung Chính

1.Mẫu tờ khai lệ phí môn bài

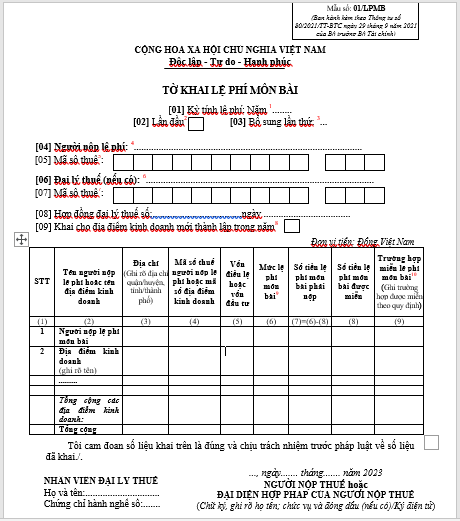

Mẫu tờ khai thuế môn bài mới nhất hiện nay là mẫu số 01/LPMB ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

2.Thời hạn kê khai thuế cho thuê tài sản

Căn cứ Điểm mới 17 trong Công văn 2626/TCT/DNNCN về hạn nộp hồ sơ khai thuế đối với cá nhân cho thuê tài sản:

- Kê khai theo từng lần phát sinh: về cá nhân cho thuê tài sản khai thuế theo từng lần phát sinh thì thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 10 kể từ ngày bắt đầu thời hạn cho thuê của kỳ thanh toán;

- Kê khai một lần theo năm: cá nhân cho thuê tài sản khai thuế theo năm thì thời hạn nộp hồ sơ khai thuế chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch tiếp theo.

3.Nguyên tắc tính thuế cho thuê tài sản

- Nếu cá nhân cho thuê tài sản mà có doanh thu trong năm dương lịch từ 100 triệu đồng trở xuống thì không phải nộp thuế GTGT, thuế TNCN và lệ phí môn bài.

- Nếu doanh thu trong năm dương lịch trên 100 triệu đồng/năm thì phải kê khai, nộp thuế GTGT, TNCN và lệ phí môn bài.

4.Cách xác định doanh thu để tính thuế cho thuê tài sản

- Nếu cá nhân cho thuê tài sản mà có doanh thu trong năm dương lịch từ 100 triệu đồng trở xuống thì không phải nộp thuế GTGT, thuế TNCN và lệ phí môn bài.

- Nếu doanh thu trong năm dương lịch trên 100 triệu đồng/năm thì phải kê khai, nộp thuế GTGT, TNCN và lệ phí môn bài.

Chú ý:

- Trường hợp bên thuê tài sản trả tiền trước cho nhiều năm thì cá nhân cho thuê tài sản khai thuế, nộp thuế một lần đối với toàn bộ doanh thu trả trước.

- Trường hợp có sự thay đổi về nội dung hợp đồng thuê tài sản dẫn đến thay đổi doanh thu tính thuế, kỳ thanh toán, thời hạn thuê thì cá nhân thực hiện khai điều chỉnh, bổ sung theo quy định của Luật Quản lý thuế.

5.Kỳ kê khai lệ phí môn bài cho thuê tài sản

5.1.Trường hợp cá nhân trực tiếp kê khai thuế với Cơ quan thuế

- Khai thuế theo từng lần phát sinh kỳ thanh toán (từng lần phát sinh kỳ thanh toán được xác định theo thời điểm bắt đầu thời hạn cho thuê của từng kỳ thanh toán);

- Khai thuế theo năm dương lịch.

5.2.Trường hợp doanh nghiệp khai thuế thay, nộp thuế thay cho cá nhân cho thuê tài sản

- Tổ chức, cá nhân khai thuế, nộp thuế thay cho cá nhân trong trường hợp trong hợp đồng thuê tài sản có thỏa thuận bên đi thuê là người nộp thuế.

- Tổ chức thực hiện khai thuế theo tháng hoặc quý hoặc từng lần phát sinh kỳ thanh toán hoặc năm dương lịch theo quy định của pháp luật về quản lý thuế.

6.Các trường hợp được miễn lệ phí môn bài khi cho thuê nhà tài sản

- Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống.

- Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh không thường xuyên; không có địa điểm cố định theo hướng dẫn của Bộ Tài chính.

7.Mức đóng lệ phí môn bài

| STT | Doanh thu | Số tiền |

| 1 | Trên 500 triệu đồng/năm | 01 triệu đồng/năm |

| 2 | Trên 300 đến 500 triệu đồng/năm | 500.000 đồng/năm |

| 3 | Trên 100 đến 300 triệu đồng/năm | 300.000 đồng/năm |

8.Hồ sơ khai thuế đối với hoạt động cho thuê tài sản

Hồ sơ khai thuế bao gồm:

-Tờ khai theo mẫu số 01/TTS Ban hành kèm theo Thông tư số 92/2015/TT-BTC

-Phụ lục theo mẫu số 01/TTS Ban hành kèm theo Thông tư số 92/2015/TT-BTC (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc phụ lục hợp đồng).

-Bản chụp hợp đồng thuê tài sản, phụ lục hợp đồng (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng)

-Bản chụp Giấy ủy quyền theo quy định của pháp luật (nếu có)

9.Địa điểm nộp hồ sơ khai thuế

-Nộp trực tiếp: tại chi cục thuế hoặc tại đội thuế liên phường nơi phát sinh hoạt động cho thuê tài sản

-Nộp qua trang thông tin điện tử: http://thuedientu.gdt.gov.vn.

10. Thời hạn nộp thuế với cá nhân cho thuê tài sản

Thời hạn nộp thuế đối với cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế thực hiện theo quy định tại khoản 1 Điều 55 Luật Quản lý thuế 2019, cụ thể:

– Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế.

– Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Xem thêm;

Mức lệ phí thuế môn bài năm 2023

Trên đây là toàn bộ nội dung tư vấn về vấn đề: Tờ khai lệ phí môn bài cho thuê tài sản. Mọi vấn đề còn vướng mắc hãy liên hệ với chúng tôi để được giải đáp cụ thể hơn.

Luật Đại Nam – Trao uy tín nhận niềm tin!

Liên hệ Hotline Luật Đại Nam để được tư vấn chuyên sâu nhất.

– Yêu cầu tư vấn: 0967370488/0975422489

– Yêu cầu dịch vụ: 0967370488/0975422489

– Email: luatdainamls@gmail.com