Thuế thu nhập cá nhân là gì? Những đối tượng nào phải đóng thuế thu nhập cá nhân? Bài viết dưới đây Luật Đại Nam sẽ làm rõ những vấn đề thắc mắc của quý bạn đọc

Ai phải đóng thuế thu nhập cá nhân

Nội Dung Chính

Khái niệm thuế thu nhập cá nhân

Mặc dù thuế TNCN là một loại thuế rất phổ biến và có rất nhiều văn bản quy phạm pháp luật điều chỉnh loại thuế này. Tuy nhiên, các văn bản này không giải thích thế nào là thuế TNCN.

Căn cứ theo Luật Quản lý thuế 2019 và căn cứ tính thuế có thể hiểu thuế TNCN như sau:

Thuế TNCN là một khoản nộp ngân sách nhà nước bắt buộc đối với cá nhân khi có thu nhập tính thuế theo quy định của pháp luật thuế TNCN.

Ai phải đóng thuế thu nhập cá nhân?

Căn cứ Luật Thuế thu nhập cá nhân 2007 và các văn bản hướng dẫn thi hành, đối tượng phải nộp thuế TNCN bao gồm:

– Cá nhân có thu nhập tính thuế theo quy định (với mỗi khoản thu nhập sẽ có quy định riêng)

– Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch trên 100 triệu đồng.

Như vậy, có thể thấy thuế TNCN không chỉ áp dụng đối với cá nhân mà còn áp dụng đối với hộ kinh doanh.

Mức thuế thu nhập cá nhân 2023 phải đóng?

Tùy thuộc vào từng loại thu nhập và mức thu nhập tính thuế mà mức thuế TNCN phải đóng như sau:

– Đối với thu nhập từ tiền lương, tiền công

Mức thuế TNCN phải đóng đối với người có thu nhập từ tiền lương, tiền công được tính theo lũy tiến từng phần. Nói cách khác, thu nhập tính thuế càng cao thì số thuế phải nộp càng cao. Cụ thể gồm 07 bậc thuế: 5%, 10%, 15%, 20%, 25%, 30% và mức cao nhất là 35%.

– Đối với thu nhập khi chuyển nhượng bất động sản là 2% trên giá chuyển nhượng.

Thuế thu nhập cá nhân 2023 tính như thế nào?

1. Tính thuế thu nhập cá nhân từ tiền lương, tiền công

(1) Đối với cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên

* Công thức tính thuế TNCN

Căn cứ Luật Thuế TNCN 2007 và Điều 7, Điều 9 Thông tư 111/2013/TT-BTC. Thuế TNCN đối với cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên được xác định theo công thức sau:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

Theo đó, để tính được số thuế phải nộp cần phải tính được thu nhập tính thuế và thuế suất, cụ thể:

– Thu nhập tính thuế:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ [1]

Trong đó,

Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn [2]

– Thuế suất:

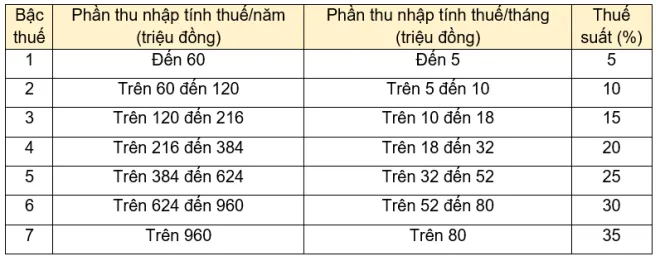

Thuế suất từ tiền lương, tiền công đối với cá nhân ký hợp đồng lao động từ 03 tháng trở lên được áp dụng theo lũy tiến từng phần, cụ thể:

* Phương pháp tính thuế TNCN

Hiện nay có 02 phương pháp tính thuế để tính được số thuế thu nhập phải nộp, gồm:

Phương pháp 1: Phương pháp lũy tiến từng phần

Bước 1: Tính tổng thu nhập

Bước 2: Tính các khoản thu nhập được miễn thuế (nếu có)

Các khoản thu nhập miễn thuế từ tiền lương, tiền công gồm:

– Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định pháp luật.

– Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam làm việc cho hãng tàu nước ngoài hoặc hãng tàu Việt Nam vận tải quốc tế.

Bước 3: Tính thu nhập chịu thuế theo công thức [2]

Bước 4: Tính các khoản giảm trừ

– Giảm trừ gia cảnh đối với bản thân người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

– Giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Ngoài ra, người nộp thuế TNCN còn được tính giảm trừ các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp từ thiện, khuyến học, nhân đạo.

Bước 5: Tính thu nhập tính thuế theo công thức [1]

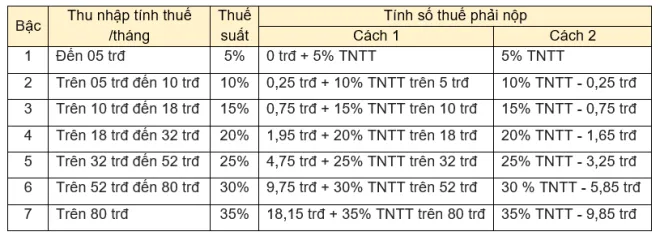

Phương pháp 2: Phương pháp rút gọn

Phương pháp rút gọn là phương pháp tính thuế đơn giản hơn, phương pháp rút gọn:

Ví dụ: Ông A có thu nhập tính thuế là 15 triệu đồng, số thuế ông A phải nộp được tính như sau:

Số thuế TNCN phải nộp = 15% x 15 triệu đồng – 0.75 triệu đồng = 1.5 triệu đồng

(2) Không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng

Căn cứ điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC. Cá nhân cư trú ký hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động mà có tổng mức trả thu nhập từ 02 triệu đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập (khấu trừ luôn trước khi trả tiền).

Số thuế phải nộp được tính như sau:

Thuế thu nhập cá nhân phải nộp = 10% x Tổng thu nhập trước khi trả

2. Tính thuế thu nhập cá nhân khi bán đất

Căn cứ Điều 17 Thông tư 92/2015/TT-BTC, thuế TNCN phải nộp khi bán đất được tính theo công thức sau:

Thuế TNCN phải nộp = Giá chuyển nhượng x 2%

Trong đó, giá chuyển nhượng là giá ghi trên hợp đồng chuyển nhượng tại thời điểm chuyển nhượng.

3. Tính thuế thu nhập cá nhân khi bán nhà

Căn cứ Điều 17 Thông tư 92/2015/TT-BTC, thuế TNCN phải nộp khi bán nhà được tính như sau:

Thuế TNCN phải nộp = Giá chuyển nhượng x 2%

Giá chuyển nhượng nhà để tính thuế TNCN được tính theo giá tính lệ phí trước bạ do UBND cấp tỉnh:

Giá trị nhà tính lệ phí trước bạ (đồng) = Diện tích nhà chịu lệ phí trước bạ (m2) x Giá 01 mét vuông nhà (đồng/m2) x Tỷ lệ (%) chất lượng còn lại của nhà chịu lệ phí trước bạ

Dịch vụ tư vấn thuế thu nhập cá nhân của Luật Đại Nam

• Tư vấn cho khách hàng các quy định pháp luật thuế nói chung và pháp luật thuế thu nhập cá nhân nói riêng;

• Tư vấn cho khách hàng các quy định và trình tự, thủ tục, hồ sơ về quyết toán thuế thu nhập cá nhân;

• Thực hiện quyết toán thuế thu nhập cá nhân khi có sự ủy quyền của khách hàng, bao gồm: chuẩn bị, hoàn thiện và nộp hồ sơ quyết toán tới các cơ quan nhà nước có thẩm quyền;

• Thay mặt khách hàng sửa đổi, bổ sung hồ sơ, trực tiếp làm việc với cơ quan có thẩm quyền khi có yêu cầu;

• Thực hiện các dịch vụ liên quan đến quyết toán thuế khác khi khách hàng có nhu cầu.

Trên đây là nội dung liên quan đến vấn đề “Ai phải đóng thuế thu nhập cá nhân ”.

Mọi vấn đề còn vướng mắc hãy liên hệ với chúng tôi để được giải đáp cụ thể hơn.

Luật Đại Nam – Trao uy tín nhận niềm tin!

Liên hệ Hotline Luật Đại Nam để được tư vấn chuyên sâu nhất.

– Yêu cầu tư vấn: 02462.544.167

– Yêu cầu dịch vụ: 0967370488/0975422489

– Email: luatdainamls@gmail.com

XEM THÊM