Thuế thu nhập doanh nghiệp (TNDN) là một khía cạnh quan trọng của hệ thống thuế trong hầu hết các nền kinh tế trên thế giới. Nó đóng vai trò quan trọng trong việc thu thập nguồn tài chính cho quốc gia và hỗ trợ các hoạt động công cộng. Trong bài viết này, Luật Đại Nam sẽ cung cấp đến bạn đọc Sơ đồ hạch toán thuế Thu nhập doanh nghiệp.

Sơ đồ hạch toán thuế Thu nhập doanh nghiệp

Nội Dung Chính

Thuế TNDN là gì?

Thuế thu nhập doanh nghiệp (TNDN) là một loại thuế được áp dụng đối với thu nhập mà các doanh nghiệp và tổ chức kinh doanh thu được trong quá trình hoạt động kinh doanh của họ. Thuế này thường được tính dựa trên lợi nhuận sau thuế của doanh nghiệp. Các nguồn thu nhập mà thuế thu nhập doanh nghiệp áp dụng có thể bao gồm:

- Lợi nhuận kinh doanh: Thu nhập thu được từ hoạt động kinh doanh, sau khi trừ đi các chi phí hợp lệ.

- Lãi từ đầu tư: Thu nhập từ việc đầu tư vào tài sản như cổ phiếu, trái phiếu, bất động sản, hoặc các khoản tiền gửi ngân hàng.

- Thu nhập từ chuyển nhượng tài sản: Thu nhập từ việc bán hoặc chuyển nhượng tài sản như bất động sản, cổ phần công ty.

- Thu nhập từ thừa kế: Thu nhập từ việc thừa kế tài sản từ người thân đã qua đời.

Thuế thu nhập doanh nghiệp là một phần quan trọng trong hệ thống thuế của một quốc gia và đóng góp vào nguồn thu ngân sách quốc gia để phục vụ các dự án công cộng và hoạt động của chính phủ. Các quy định về thuế thu nhập doanh nghiệp có thể khác nhau tùy theo quốc gia và vùng lãnh thổ, và có thể bao gồm các quy định về thuế suất, khoản miễn giảm thuế, và các quy định liên quan đến việc thực hiện và báo cáo thuế.

Đối tượng nộp thuế TNDN

Các tổ chức và cá nhân phải chịu trách nhiệm nộp thuế thu nhập doanh nghiệp bao gồm những đơn vị tham gia vào sản xuất và kinh doanh hàng hóa, dịch vụ và thu được thu nhập chịu thuế. Điều này bao gồm:

- Các hình thức kinh doanh như công ty cổ phần, công ty trách nhiệm hữu hạn, công ty hợp danh và doanh nghiệp tư nhân.

- Các tổ chức như văn phòng luật sư và văn phòng công chứng tư.

- Các bên tham gia vào hợp đồng hợp tác kinh doanh.

- Các bên trong hợp đồng phân chia sản phẩm dầu khí và xí nghiệp liên doanh dầu khí.

- Các tổ chức như công ty điều hành chung, đơn vị sự nghiệp công lập và tổ chức ngoài công lập tham gia vào sản xuất và kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế.

- Các tổ chức được thành lập và hoạt động theo Luật Hợp tác xã.

- Các doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài và có cơ sở thường trú tại Việt Nam.

- Các cơ sở thường trú của doanh nghiệp nước ngoài tại Việt Nam, nơi mà doanh nghiệp nước ngoài thực hiện một phần hoặc toàn bộ hoạt động sản xuất và kinh doanh.

Phương pháp tính thuế TNDN

Căn cứ vào quy định tại Điều 11 của Văn bản hợp nhất (số 14/VBHN-VPQH) Luật Thuế TNDN ban hành ngày 15/7/2020, cách tính thuế thu nhập doanh nghiệp (TNDN) được xác định như sau:

Số thuế TNDN phải nộp trong kỳ tính thuế được tính bằng cách nhân thu nhập tính thuế trong kỳ thuế đó với thuế suất. Tuy nhiên, nếu doanh nghiệp đã nộp thuế thu nhập ở ngoài Việt Nam, thì số thuế này có thể được trừ đi, nhưng không vượt quá số thuế TNDN doanh nghiệp phải nộp theo quy định của Luật này.

Công thức tính thuế TNDN là:

Thuế TNDN = Thu nhập tính thuế trong kỳ x Thuế suất.

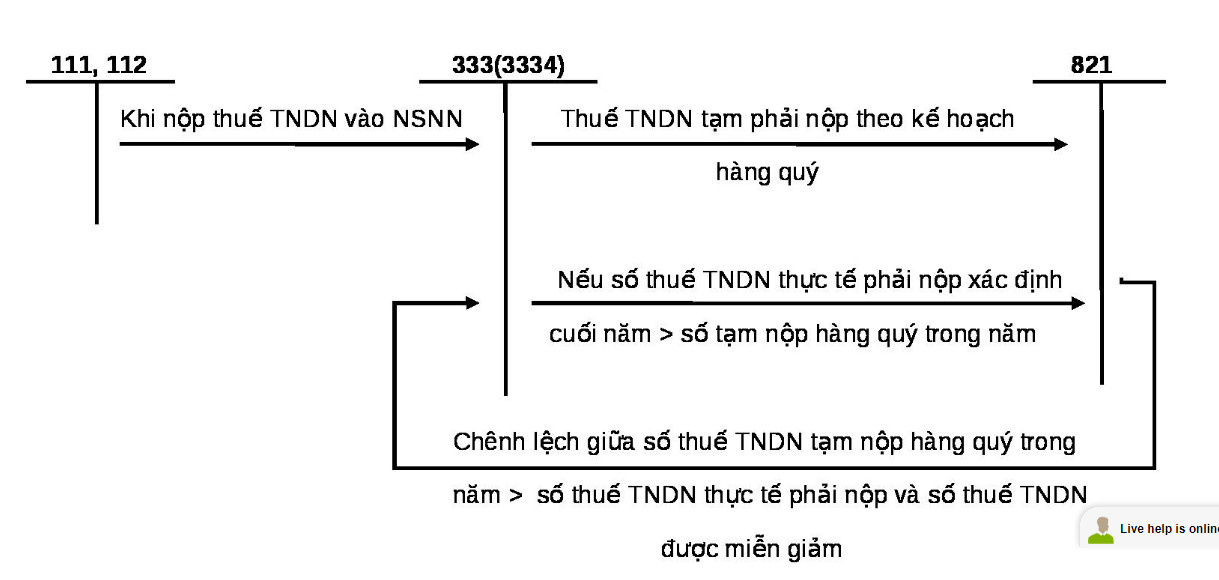

Sơ đồ hạch toán thuế TNDN

Để hạch toán thuế TNDN, ta sử dụng TK 3334 – Thuế thu nhập doanh nghiệp. Sơ đồ hạch toán TK 3334 như sau:

Sơ đồ hạch toán thuế Thu nhập doanh nghiệp

Hạch toán số thuế TNDN phải nộp

Căn cứ số thuế thu nhập doanh nghiệp phải nộp vào Ngân sách Nhà nước hàng quý theo quy định, ghi:

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp

Có TK 3334 – Thuế thu nhập doanh nghiệp.

3.2. Hạch toán khi nộp thuế TNDN

Khi nộp tiền thuế thu nhập doanh nghiệp vào NSNN, ghi:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có các TK 111, 112.

3.3. Hạch toán Tài khoản 3334 – Thuế Thu nhập doanh nghiệp cuối năm

Cuối năm, khi xác định số thuế thu nhập doanh nghiệp phải nộp của năm tài chính.

- Nếu số thuế TNDN thực tế phải nộp nhỏ hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm, thì số chênh lệch, ghi:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 821 – Chi phí thuế thu nhập doanh nghiệp

- Nếu số thuế TNDN thực tế phải nộp lớn hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm, thì số chênh lệch phải nộp thiếu, ghi:

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp

Có TK 3334 – Thuế thu nhập doanh nghiệp.

Trên đây là toàn bộ những nội dung Luật Đại Nam muốn cung cấp đến bạn đọc về Sơ đồ hạch toán Thuế Thu nhập doanh nghiệp.

Dịch vụ tư vấn thuế thu nhập doanh nghiệp của Luật Đại Nam

• Tư vấn cho khách hàng các quy định pháp luật thuế nói chung và pháp luật thuế thu nhập doanh nghiệp nói riêng

• Tư vấn cho khách hàng các quy định và trình tự, thủ tục, hồ sơ về quyết toán thuế thu nhập doanh nghiệp

• Thực hiện quyết toán thuế thu nhập doanh nghiệp khi có sự ủy quyền của khách hàng, bao gồm: chuẩn bị, hoàn thiện và nộp hồ sơ quyết toán tới các cơ quan nhà nước có thẩm quyền

• Thay mặt khách hàng sửa đổi, bổ sung hồ sơ, trực tiếp làm việc với cơ quan có thẩm quyền khi có yêu cầu

• Thực hiện các dịch vụ liên quan đến quyết toán thuế khác khi khách hàng có nhu cầu

Liên hệ Hotline Luật Đại Nam để được tư vấn chuyên sâu nhất.

– Yêu cầu tư vấn: 0967370488 – 0975422489

– Yêu cầu dịch vụ: 02462.544.167

– Email: luatdainamls@gmail.com

Xem thêm

Thuế thu nhập doanh nghiệp từ đầu tư vốn

Mẫu số 04/TNDN Tờ khai thuế Thu nhập doanh nghiệp

Ưu đãi thuế Thu nhập doanh nghiệp

Ý nghĩa của thuế Thu nhập doanh nghiệp